この記事と関連の高い記事

なし

◆ 株式会社プランナーズ

千葉 吉弘 氏

少子高齢化の進展や長引く超低金利時代、そして公的年金の受給開始年齢の引き上げなど、日本における公的年金に対する不安が高まっている。そこで注目されたのが、2001年に日本に導入された401kである。

401kとは、アメリカにおいて採用可能な確定拠出年金制度の一つで、アメリカの国内歳入法の条項名をつけて401kと呼ばれている。

日本では、日本版401kとかDC(Defined Contribution)という呼び方がなされており、企業が掛け金を支払う「企業型」と企業年金のない企業に勤めている個人や自営業者が掛け金を拠出する「個人型」がある。401kは、確定拠出型年金の名のとおり、“拠出”(掛け金)が確定しているという意味で、将来受け取る年金の額は、自分が選んだ金融商品の掛け金の運用によって変動する。ちなみに日本における年金のほとんどは、“給付”つまり将来受け取る年金額が決まっている確定給付型年金(Defined Benefit:DB)である。

加入者数は平成18年度で200万人を超えている。この加入者数の増加には、2012年3月末に適格退職年金が廃止になるため、主に中堅企業が年金の移換を進めているという背景がある。また、安倍首相が昨年の総裁選の公式サイトの中に挙げた政権構想の中でも、「確定拠出年金の拡充等により、選択型のセーフティネットの整備」という一文があり、政府として力を入れることを示している。したがって、401kの加入者数の伸びは今後も加速すると考えられる。

では、日本版401kにはどんな特徴があり、その実力は果たしてどのようなものなのか。「個人型」401kを中心に考えてみよう。

まず特徴としてあげられるのが、自分で運用する金融商品を決められることである。証券会社や銀行また保険会社の商品を自由に選択できる。金融商品は、元本確保型の低リスクのものから、元本割れが起きるかもしれないが高い運用実績を得られるかもしれないハイリスク・ハイリターンの商品まで幅広く用意されている。

運用する金融商品は、自分の判断でいつでもコールセンターやインターネットで変更することができる。したがって、景気の動向を注視し、まずリスクの少ない商品で始めて、リスクの高い商品に切り替えるということが可能となる。また、転職等によって会社が変わっても基本的に持ち運び(ポータビリティと呼んでいる)ができる仕組みになっている。

日本版401kの最大の特徴は、税制面での恩恵だろう。しかも、拠出時・運用時・受取時の3段階で優遇される。

まず、その中で一番大きいと思われるのが拠出時である。限度額が決められているとはいえ、掛け金は全額所得控除の対象となる。会社員の場合、月18,000円(年間216,000円)まで、自営業者の場合、月68,000円(年間816,000円)まで加入できる。

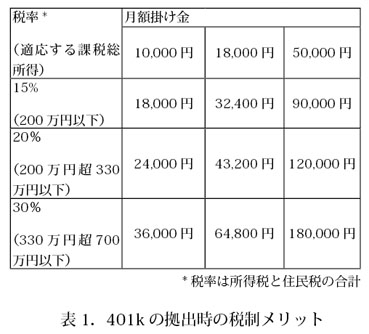

たとえば、課税所得500万円のサラリーマンが40歳で確定拠出年金に加入し、毎月18,000円の掛金を60歳までの20年間積み立てた場合、表1で分かるように年間64,800円、20年間で約130万円の節税となる。それなりの給料を貰っている人は、運用での楽しみのほかに節税メリットにも注目したい。

また、2段階目の点として、運用益も非課税となっている。そのため順調に運用できれば複利効果を最大限活用した運用益が得られることになる。

さらに、3段階目の優遇として、受取時も年金で受け取るなら「公的年金等控除」の対象になり、一時金で受け取るなら「退職所得控除」の対象となる。

では、デメリットはないのか。いくつか考えられる。次のようなことだろう。

●運用リスクを自分自身が負う

→ だれのせいにもできない

●将来の年金受取額が不確定

→ 運用が不調であれば年金給付額が減ることも承知しておく必要がある。そのため、運用するために一定の知識が不可欠

●支給開始年齢まで原則として脱退や資産の現金化ができない

→ 積み立てているのだが、貯蓄ではなく年金なので引き出せない

●加入できない人もいる

→ 個人型の場合、国民年金保険料を支払っていないと加入できない

●加入者手数料がかかる

→ 口座開設時に加え、毎月加入者手数料が差し引かれる。掛け金の少ない契約の場合、運用実績よりも手数料が上回り元本割れになることがある

401kに対する税制優遇の実態をみると、制度に対する国の力の入れかたがある程度分かる。前述のとおり、自営業者の場合年間816,000円が所得控除の対象となる。サラリーマンでも216,000円だ。この額は、生命保険の控除(生保年金を含めて10万円)や今年新設された地震保険の控除(5万円)と比較してもかなり優遇されたものとなっている。やはり、ここのところ表面化している公的年金の脆弱さを国民の自己責任において補ってもらおうという強い意図の表れと考えられる。

401kの加入者が200万人を超えたといっても、個人型での加入は、やっと7万人に届いたところだ。それも、金持ちや医師など高所得者層の人たちが加入しているだけであって、いわゆる老後に不安をもつ若年層には、ほとんど浸透していない。各関係団体は、更なる制度改正を求めて厚生労働省に意見書を提出している。どの程度整備されるのか分からないが、やはり本来401kを必要としている若年層のことを考慮した改正を期待したい。

導入から6年目を迎えた401k、そろそろ個人として加入を考えてみてはどうだろう。節税メリットが多いのは事実だが、そのモチベーションだけではなく、やはり公的年金を補完するものとして考えたい。日本人の苦手な自己責任が関係する制度ではあるが、自分のためなのだから真剣に考えてみてはどうだろう。

■千葉 吉弘 氏

ファイナンシャルプランナー

シニアリスクコンサルタント

横浜市を中心に生命保険や損害保険のコンサルティングを行なっている。自身もエンジニア出身というユニークな経歴を生かし、エンジニアの生活や観点からより実用的なコンサルティングを行なっている。

なし